「ライフプラン」「シュミレーション」

で検索してみました。

上位に金融庁のシュミレーションサイトが出てきましたので

試しに入力していました。

その感想は

「ザツ!」

5個位の質問で将来のシュミレーションを出してくれますが

自分で行なった細かくシュミレートした予測とは正反対で

将来資産が無くなるから資産運用をおススメしてくるものでした。

結局は国民の資産は銀行にあるだけでは景気回復にならないので

せめてニーサやイデコで運用したい

っていうハラが見え見えでΣ(・□・;)驚きました。

「ライフプラン」「シュミレーション」

で検索してみました。

上位に金融庁のシュミレーションサイトが出てきましたので

試しに入力していました。

その感想は

「ザツ!」

5個位の質問で将来のシュミレーションを出してくれますが

自分で行なった細かくシュミレートした予測とは正反対で

将来資産が無くなるから資産運用をおススメしてくるものでした。

結局は国民の資産は銀行にあるだけでは景気回復にならないので

せめてニーサやイデコで運用したい

っていうハラが見え見えでΣ(・□・;)驚きました。

単身者で自営業の方の人生設計をしてみました。

最初から独身というつもりは無いにしても

結果的に結婚する縁が無かった方もいらっしゃいます。

30歳頃から独立した場合、国民年金の期間が長くなるので

老後の年金は少なくなりますが1人なので生活費も抑えられます。

単身のメリットは住宅の変更が容易な所にあります。

職場や生活スタイルに合わせて身軽に引っ越しが出来ます。

通勤時間を少なくする事も、安価な物件を探す事も可能です。

仮に30~65歳まで平均の手取りが(保険と年金支払い後)月30万円

退職金・・・・なし

家賃・・・・5.5万円

車・・・・・普通車を所有

生活費・・・13万円(住宅と車両費以外)

平均支出・・月23万円

85歳から介護施設を利用した場合のファイナンシャルプランが以下になります。

男性の平均寿命は81歳、女性は86歳ですので

定年時に2500万円の場合は少し足りません。

-----------------------------

生涯の 平均の手取りが(保険と年金支払い後)月33万円 になるとちょうど86歳まで資産が持ちます。

この試算ですが、月の支出は23万円以下に抑える必要がありますが、

手取りが23万円の場合は支出を抑える事も出来ると思います。しかし

多分33万円を貰って生涯毎月10万円も貯金出来る人は3%くらいではないでしょうか?

その辺が将来を計算するファイナンシャルプランナーが必要とされる所だと思います。

---------------------------------

さらに所得を増やして生涯の平均の手取りが

(保険と年金支払い後)月37万円 、支出を23万円にした場合

65歳の定年時に5000万円以上の資産ができます。

この場合、86歳時点で1200万円の余裕があるので

親が蓄財していない場合は1人分の老後の介護施設費用を賄う事ができます。

でも両親二人は無理ですし、自分が平均寿命以上に長生きした場合も資産が尽きます。

ーーーーーーーーーーーーーーーーーーーーーーーー

さらに所得を増やして 生涯の平均の手取りが

(保険と年金支払い後)月42万円 、支出を23万円にした場合

定年時に8000万円の資産ができ86歳時点で3500万円あるので

二人の親の介護サービス費2000万を賄っても94歳まで資産が持ちますので

この辺が団塊ジュニア単身者自営の方の目標にすると良いと思います。

無理は100も承知なのですが、計算上こうなりますし

これが現実で日本の現状なのだと思います。

起ったこと過ぎた事は変えられませんが、これからの事は変える事ができると思っています。

「無理」と思えば10年後も20年後も絶対に出来ませんが

「出来るはず」と信じて動き続ければ3年以内に糸口が見つかり10年で出来ている事のほうが多いです。

自営業は国民年金が安いのですが老後に資金難になってきます。

加えて建設業などは下請けの場合が多く長時間働かない限りは所得が上がらないので貯蓄が難しいのが特徴です。

今回ご依頼頂いたのは26歳と25歳の夫婦、子供3人 自営業の方です。

ご主人の月の収入は年齢より少し低いくらいの手取り(年金、健康保険、所得税支払い後)で上昇していき、40代40万円が上限でその後65歳まで月30万円まで下がっていき退職金はなしの予想

そこそこの収入があるから普通の暮らしができるだろう

家と車の購入、子供は短大まで、妻は専業主婦でも、、ということで現状のままの設計で試算してみました。

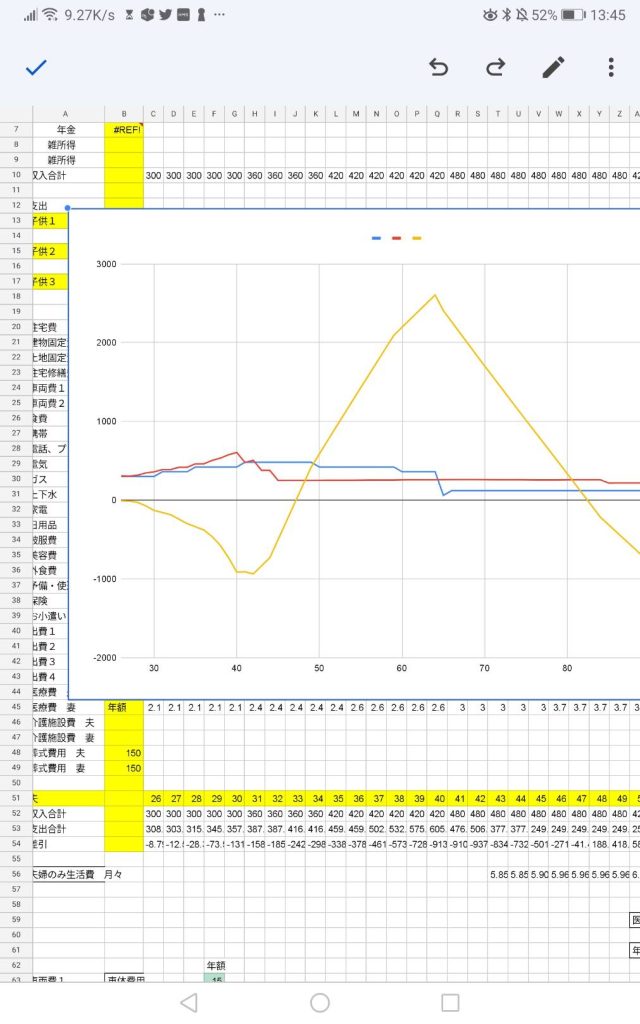

そうすると最終的に2億円のマイナスがでたので

住宅は生涯4万円のアパート又は公営住宅で予測したのが下のグラフになります。

平均寿命で8000万円のマイナスになりました。

これを改善してみました。

まず子供3人専門学校や短大までから高卒にして+2200万円

軽と普通車2台から軽1台にして + 2100万円

夫婦の食費を月6万から5万にして + 850万円

携帯を格安SIMにして + 680万円

電気ガス費を月平均1.5万で + 420万円

頑張って節水して 生涯で + 170万円

家電を壊れるまで買い替えないで + 160万円

月の外食費を1万→5千円で + 420万円

家計簿をつけて倹約と使途不明金を減らして + 350万円

生命保険を掛けないで + 230万円

夫婦で月1万円のおこづかいをゼロにして + 700万円

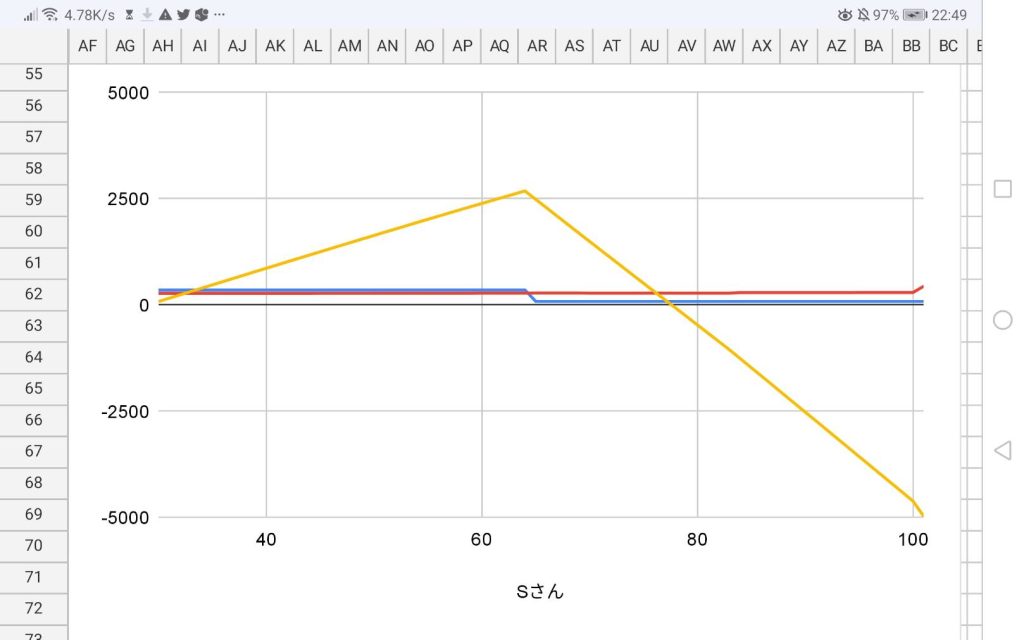

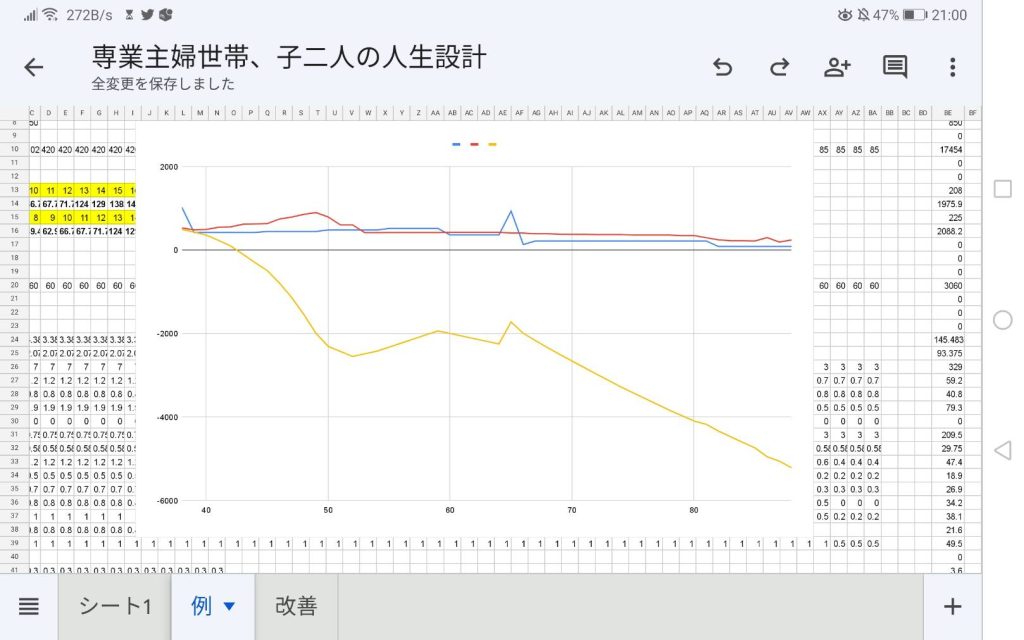

そうした場合のビフォア、アフターが以下になります。

改善前

改善後 ⇩⇩

子供が巣立つまでにマイナス1000万円になりますが、その後蓄財できて定年前に2600万円まで資産が増えます。

国民年金なので切り崩しが早いですが平均寿命近くまで資産が維持できます。

ただ、自分の老後の介護やサービス費用(1人1千万)お墓(200万)やお葬式代(1人150万)は含まれてません。

奥様が30歳から50歳まで月に6万円収入を得れれば

1500万円上積みできるので

定年前に合計で4000万円以上の資産が作ることができれば

その費用は十分賄えます。

その場合でも親の介護費用は含まれてません。

住宅を買いたい場合は奥様が月に20万円ほど収入があれば大丈夫で、いわゆる「不自由ない暮らし」「少し余裕のある暮らし」がしたい場合は夫婦でさらに月5~10万円の収入があると良いです。

大まかには夫婦の年齢を足した額の手取りがあり、浪費しなければ子供も希望の大学に通う事ができて、老後の資金も十分に蓄えることができます。

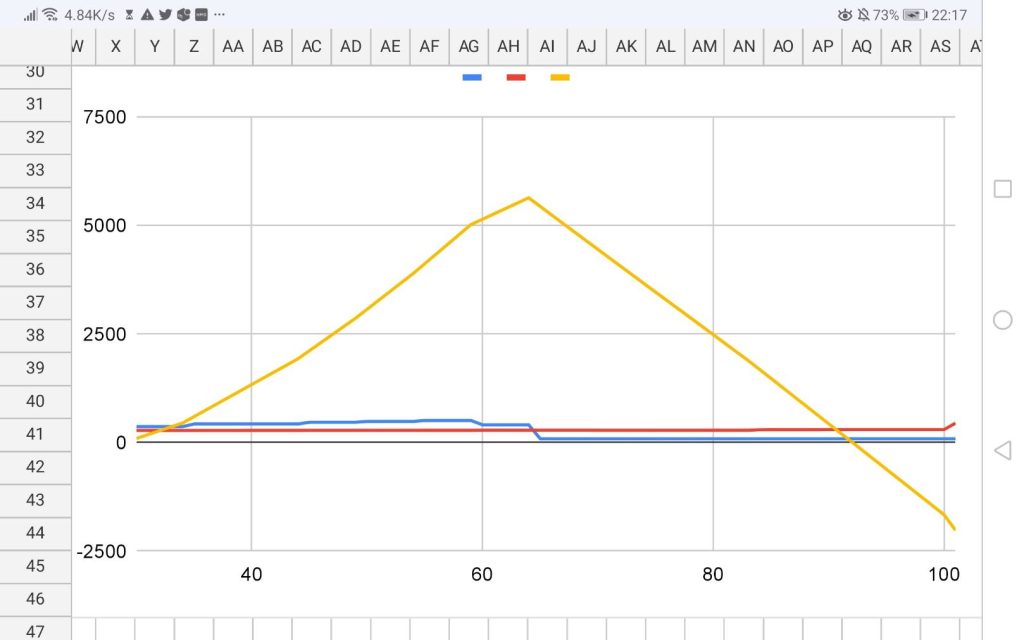

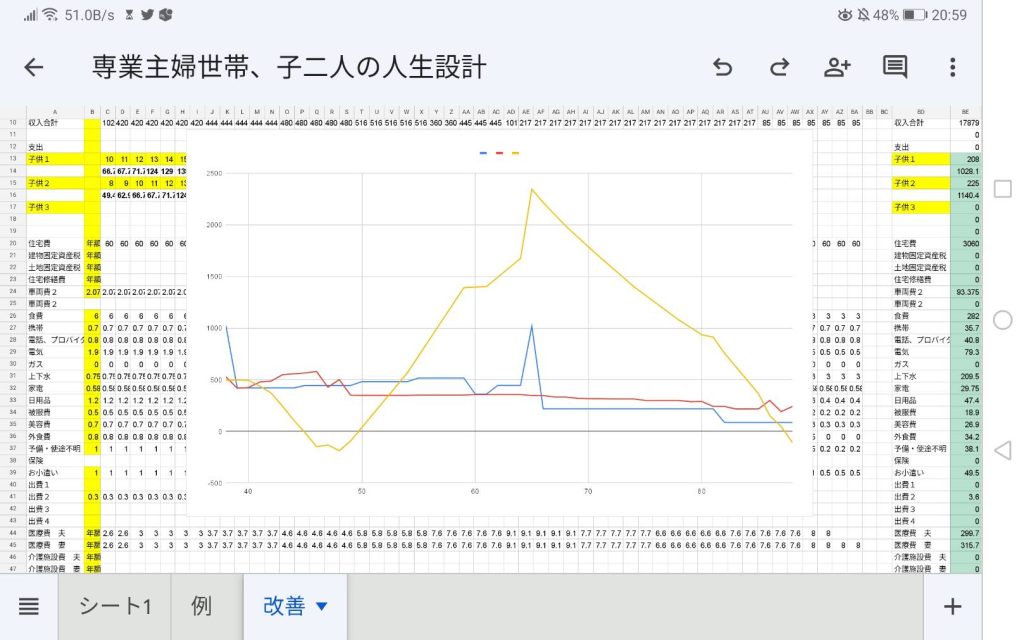

40代以上は専業主婦率が高いと思いますのでその場合の

人生設計を作ってみました。

専業主婦は年金が国民年金と同じく安いので老後の資金が枯渇します。

住宅を新築で建てるとマイナス1億円くらいになってしまうので

生涯家賃5万円の住宅に住んだ場合に設定してみました。

世帯主の生涯平均月収35万円 65歳定年 厚生年金加入45年

車2台

子供二人大卒(公立4年)の場合が上のグラフです。

資産が常にマイナスになります。

改善部分は以下になります。

夫婦の食費を1万円マイナスで月に5万円にして(-560万円)

普通車を減らし軽1台のみ(-1700万円)

子供を高卒にしてもらい(-1900万円)

携帯を夫のみ1台 格安スマホ(-280万円)

生命保険に入らないようにする(-260万円)

そうすると平均寿命までの収支が改善されます。

ただこの場合でもまだ介護施設の利用やお葬式、お墓の費用は入ってません。

80歳から介護施設で暮らしサービスをうけた場合は

ご主人83歳 奥様が81歳まで資金が持ちますが

それ以降はマイナスになり88歳までに2000万円のマイナスになります。

子供に負担させない為には

健康に気を付けてデイケアなど費用が掛からないサービスを利用して

資産を長持させる必要があります。

現状では、なるべく早い段階で共働きになり生活のレベルを落とし

資産を貯める事をおススメします。

ご主人が厚生年金で奥様が専業主婦世帯の場合

定年時は4千万円が安心の目安になります。

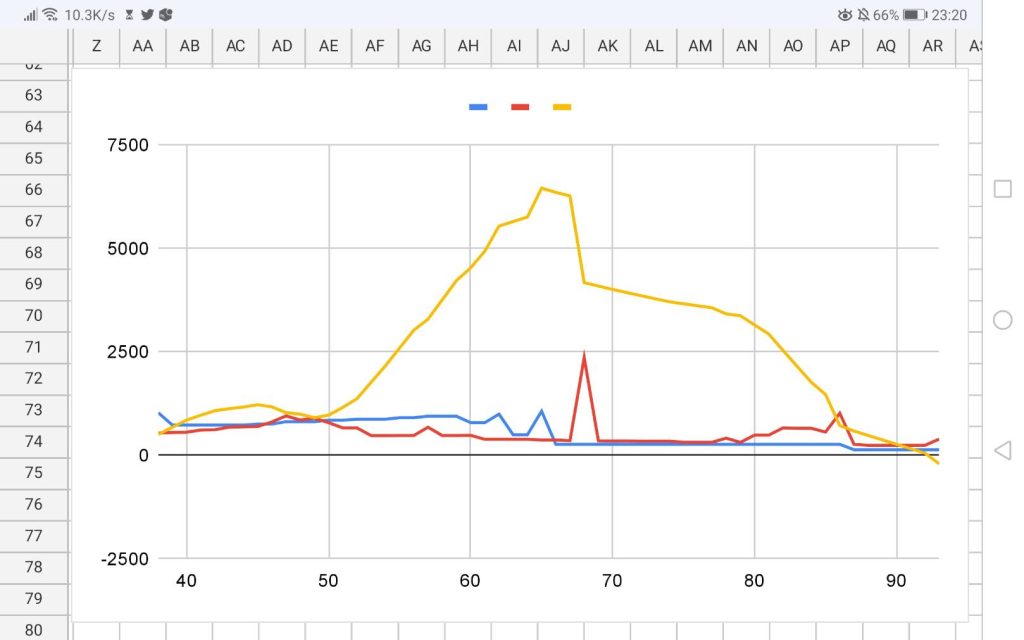

日本に多いいわゆる中間層の世帯を想定して人生設計を組んでみました。

共働き中間層の設定ですが、

所得者が高い夫と専業主婦のケースでも似たような結果になると思います。

夫38妻36子供10歳と8歳の場合の人生設計を組んでみました。

条件は以下になります。

所有資産300万円

車2台所有

1台目 普通車 150万円の車を10年毎に買い替え 燃料費月1万円

2台目 軽自動車 100万円で購入を10年毎に買い替え 燃料費月7千円

二年前に新居購入住宅 木造2000万、土地1000万購入

60歳まで毎月8万円返済

リフォーム費用を10年毎に100万

20年後に200万

35年で建替え費用2000万予定(マンションに移っても良い)

食費は自炊多めなので夫婦で月7万円程度(子供分は別途計算)

携帯通信料は夫婦で月12000円

電話、プロバイダ料は月8000円

電気ガス代は月19000円

上下水道代は月に7500円

家電買い替え費用は 年平均7万円

生活雑貨、消耗品は 月12000円

衣類費 は月5000円

美容費は 月7000円

外食費は 月8000円

使途不明金、予備費は月1万円

生命保険は月8000円

夫婦のお小遣いは月1万円

年額で10万円の旅行、交際費、娯楽費

子供は 国公立中、高 塾、部活費用込み

県外 国立大学4年+大学院2年 まで 予定

収入は夫が30代で手取り平均32万円 (賞与月均し)

40代で手取り平均36万円 (賞与月均し)

50代で手取り平均42万円 (賞与月均し)

60歳~65まで再雇用 30万円 (賞与月均し)

22~64まで厚生年金 年金受給は年132万円 退職金は800万円

妻は収入が30代で平均25万円 (賞与月均し)

40代で平均27万円 (賞与月均し)

50代で平均32万円 (賞与月均し)

20~60まで厚生年金 年金受給は年126万円 退職金は500万円

医療費は国民平均値を使用

80歳で免許返納

80歳から高齢者施設に入所(大分県の平均施設費用を想定)

平均寿命+5歳で没

墓石+墓地代は200万円

葬式費用は1人150万円

60歳頃から食費や娯楽費、消耗品の費用が下がるのを考慮しました。

一般的な家庭より少し倹約家な想定です。

収入も特別高くはないですが現実的な層の想定です。

かつフルタイムで共働きなので年金も多くなるので老後は安泰なのではないでしょうか?

住宅は築33年目〔68歳)で2000万円の建て替え予算を見ています。

これは建替えても良いですし、マンションに移ってもよいと思います。

95歳~100歳まで自宅住みて長生きした場合、築64年になってしまうので

住宅に困らない為の予算取りです。

建替えではなく、そのまま売った場合1000万円近いお金になりますが、少子化で売れない、又は子どもに譲る場合があるので収入には入れないほうがよいと思います。

老後は子供に心配かけないように施設・墓地・葬式代まで計算しています。

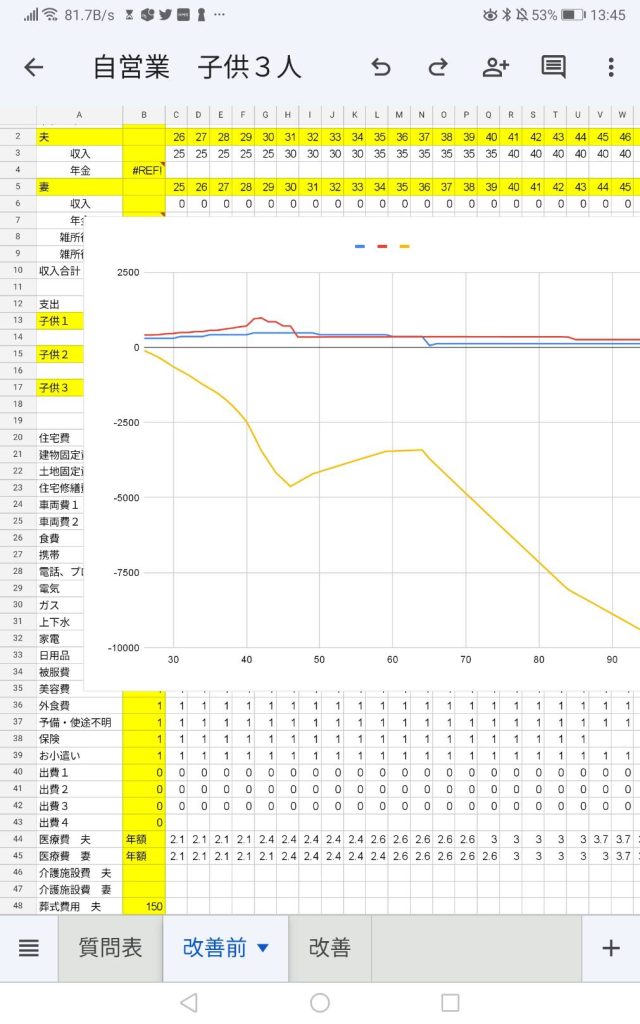

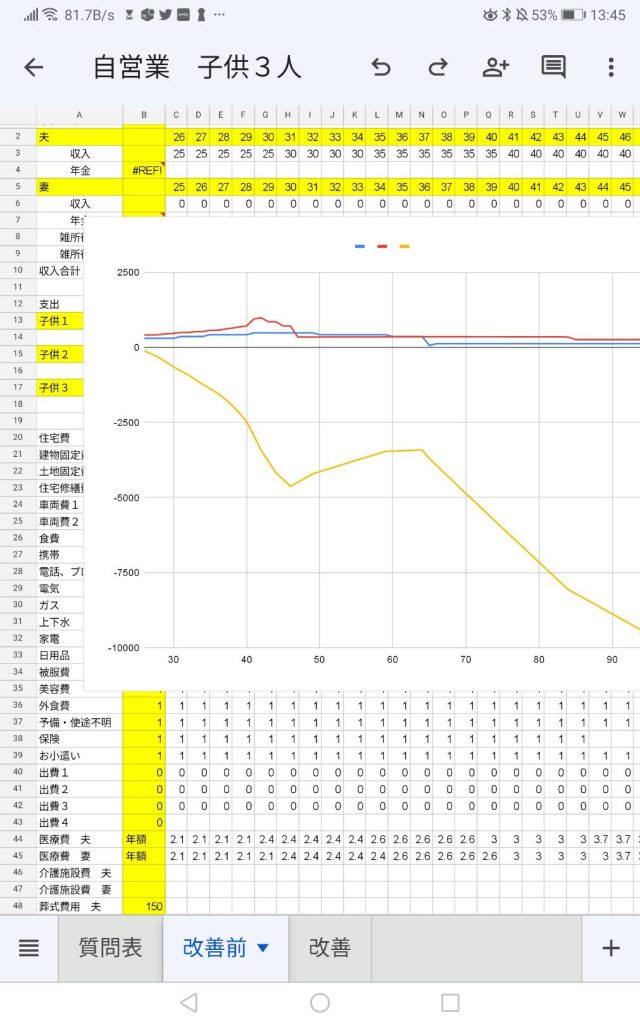

以上の計算で年齢毎に収入と支出を累積してグラフ化しました。

生涯設計のお金の部分のシュミレーションが以下のグラフになります。↓

意外ですよね。共働きで倹約家でトントンです。

最後に200万ほどマイナスになりますが平均寿命プラス5歳なので誤差の範囲と思います。

できれば大病するかもしれないので五百~1千万ほどプラスで終わると

気持ち的に余裕があるのですが。。

子供たちが巣立った50歳以降は資産が急に増え退職時には6千万円を超えますが

調子に乗って生活水準を変えると破綻します。

36歳で建てた住宅も81歳頃(築45年)には老朽化しています。

100歳(築64年)までは難しいと思います。

その予算も見ておくべきです。

車も乗れなくなり不便になる事も考慮するべきです。

80歳から施設に入ると資産の目減りが大きくなっています。

なので なるべく健康寿命を延ばす事が大切です。

逆に言えば資産があれば安心できます。

養育費の面では

子供一人当たり国公立の中、高までの場合、教育費と養育費で1千万円ほどかかります。

県外の国公立の大学に行くとさらに1千万円ほどかかります。

私立大学だとプラス400万ほどになります。

なので3人目が生まれていたら、最終的に2千万円ほどの赤字になりますので

進学を諦めてもらう必要があります。

奨学金といっても200万円以上負担させるのは酷だと思います。

これからの時代は共働きがマストの時代にもうなっています。

また雇われたからといって、安心できる時代でも無いです。

自分の頭で考えて生きないと、かなりの確率で破綻する時代に入っています。

「老後2000万円」と聞きますが、定年じゃなくて85歳時点の話なのかなと思います。

専業主婦の場合は子供が1人でも老後は破綻する可能性があります。

自営業の方は国民年金なので今回のシュミレーションの1.5倍の貯蓄が必要になります。

もう1つ余談ですが、

団塊の世代が80代にはいる10年後、

子供世代に負担がかかるケースが増えてくると思います。

今の70代の方々は浪費の文化で日本を立ち上げたので

貯蓄が無い場合が多いと思います。

なので子供は1人の親につき500~1千万円ほど見といたほうがよいかもしれません。

受給している年金額によりますが

その辺りも親と話して計画しておいたほうがよいと思います。

子どもの養育費が終わった後は親の世話。

そして最後は自分の世話は自分でするつもりで頑張りたいですね。

こう見るとかなり日本ってキツイな~と感じます。

人生設計をするタイミングは

多くが住宅購入時になると思います。

また、子供が小学生や中学生になって将来の学費が心配になった場合

老後の資金がどれくらい必要か?

という事が多いのではないでしょうか?

その人の状況によって収入と支出は違います。

①収入も多く、支出も多い

②収入は少なく、支出も少ない

③収入は多く、支出は少ない

④収入は少なく、支出は多い

4つのパターンの中で人口比率から②の方が多いと思います。

特に今の40代の方はロスジェネ世代なので苦境に立っている方は沢山いらっしゃいます。

30代の方も収入が上がらず焦りが出てくると思います。

ネット上のファイナンシャルプランの情報では

子育て費用(養育費と教育費)が国公立の小、中、高、大学を出た場合3000万円以上かかるという数字を見かけます。

統計局や文部省の学費調査を元にたデータらしいのですが、

その中身を精査していくと学費と養育費の両方が過大になっている部分があり、

自分の生データとはかなり乖離しています。

そしてそのデータを転載したサイトの多くはファイナンシャルプランと謳いながら、最終的に学資保険や生命保険、投資の宣伝になります。

保険会社や証券会社は国債を多く買い入れてますし、保険料は税金の控除にもなります。利害が一致している所から出される情報は確認が必要です。

保険は安心料なので、何も起きなければただの出費です。

そして投資は自分の手の届かない所に資産を置いた状態なのでギャンブルです。

親切なFPさんと出会ったと喜んでいたら

地獄に仏と思ったらやっぱり鬼だった、、っていう、、、

そんなオチが付かないように気を付けましょう。

話がそれましたが、ウチの子供を育ててみて1人育てるのに

生まれてからオール公立で大学院2年で修士をとるまでに2000万円くらいでした。

これは個人差があると思いますが、子どもによくお金を使う家庭でも進路が同じならプラス500万円くらいではないでしょうか?

なので統計データはあまり信用しない方がよいと思います。

大事な事は家計簿をつけて、自分の出費がいくらなのかハッキリさせる事です。

車の費用、食費、住宅費、学費、光熱費、外食、おこづかい、

それが解れば将来を予測する事は簡単です。

子どもがいれば将来の入学費や修学旅行、塾や部活の費用を予測して

年齢によって累積します。

収入の部分では、予想される年齢毎の収入と退職年齢、退職金、年金がどれくらい出るのかを予測します。

大事なことはご自分で1つづつ納得しながら数字を入れて組み立てていく事です。

FPさんが統計や一般的な数字でポンとだされたシュミレーション表をみても

実感と信ぴょう性が無いのです。

ファイナンシャルプランを組む意味はまさにそこにあります。

ご自身で将来の予測をして行動の変化を起こすには「実感」が大切です。

そこに価値を持たせられるかがFPとしての腕の見せ所です。

不安を煽って保険や投資をしてもらい、仮の安心を与えるのは

「問題のすり替え」です。

毎日生活していると、一体、何にいくらかかっているのか

解らなくなります。

食費や住宅費、光熱費は削減することが難しいですよね。

子育ての費用も目に見えないですが育て上げるまでにかなり必要です。

月の収入が30万円あったら、贅沢しなければ子供二人位は高校までは出せるのでは?

と思う方が多いと思います。

車を所有せずに、子供に塾や習い事、部活に行かせず、家賃4万円以下なら可能です。

計算上ですが。

小学校の低学年までは25万円くらいで生活できますが、

大人並に食費がかさんでくると30万円を超えてきます。

また部活や塾、スマホやお小遣い、修学旅行や受験などのイベントも発生するので

生活費は35~40万円は最低でも必要になってきます。

感覚的には小学生までは月に2万円

中学生は 月に4万円

高校生は 月に7万円

という数字が現実的だと思います。

大学となると桁は変わります。

家から通う場合は高校生の生活費より塾や部活が無い分安くなります。

月の養育費だけで考えれば5~6万ほどになると思います。

県外の場合はプラス4万円の家賃が発生します(家財、引っ越し、敷金別)

国公立大学になると月に5万円程度の学費も必要です。

私立の場合は月10万円が必要です。

簡単に言うと 自宅から地元の国公立大学に通ってくれると

月に10万円で教育費と養育費が賄えます。

地元の私立大学に自宅から通う場合は 月に15万円

県外の国公立大学に4年間の場合は月に16万円

県外の私立大学の場合は月に20万円です。

専門学校は私立大学2年分で考えると良いと思います。

奨学金も視野に入れて計算する必要がありますが、

子供が大学を出ていくらの借金を何年払うのか?

と考えると月2万を10年で200万なので

100~200万円の間で借入をするのが良いのではないでしょうか?

それもなるべく100万円に近い数字がよいと思います。

みんな大学に行ってるから、、と軽いノリでいけるものではありません。

一方で高卒と大卒では乱暴に分けると地方企業と大企業の分かれ目になる部分があるので、500万円~1千万円の投資で生涯年収が5000万円~1億ほども変わってくるので投資でいえば優良だと思います。

お住まいの地域によりますが生活する上で車は無くてはいけない物です。

ですが、固定費として維持費がまずかかりますし

車両購入費も必要です。

車の保険も必要ですし、

5月には車の税金も発生します。

なので、車の維持費は変動があり把握しずらいですよね。

人生設計においては、年単位で長い目線で把握します。

購入費を使用する年数で割ると1年当たりのコストが出ます。

それにガソリン代や保険、税金、車検代を足して計算します。

安い車を購入してあまり乗らない場合でも月に3万円前後

高い車の場合は月に7万円ほどのコストが必要です。

20歳から80歳まで60年、月5万円のコストで乗った場合

3600万円が必要になってきます。

生涯年収(手取り)が大卒で2億円のの場合

18%が車両費で消えます。

生涯年収が1億円の場合は36%になります。

大きいですよね。

日本って平和ですよね。

銃で撃たれないし、

暴漢もめったに襲ってこないし、

みんな良い人で助け合ってるし

自分も真面目で親切だから、困ったら誰かが助けてくれるに違いない。

そんな気がしますよね。

だから多少借金しても、ホントに困ったときは誰かが助けてくれる。

きっと何とかなる。

銀行も待ってくれる。

だから、欲しい物を買っても、嫌な仕事を頑張らなくても大丈夫。

背伸びして車を買っても、高い住宅ローンを払っても

毎年、高級なプレゼントを買っても、旅行にいっても大丈夫。

みんなやってるから。

金利さえ返せば借金があっても減らなくても大丈夫。

そうおもっているあなた。

思考レベルは動物並です。

資本主義の家畜です。

思考を放棄してます。

精神薄弱で神経が衰弱してます。

親へのパラサイト(寄生)と引きこもりまであと1歩です。

本当はダメな事、解ってますよね。

現実から目を背けている事、解ってますよね。

大きなツケを自死で片づけたりしないでくださいね。

怖くないから目の前の事を認識して、1つ1つ階段を上るように

計画的に生きてください。

体は大人でも心は小2です。成長してなかったのです。

怠けて逃げて考えて来なかったのです。

でも1つづ成長してください。

子供の無敵感は捨ててください。

現実を良く見つめて。

子どもの駄々っ子は止めてください。みっともないし周りが迷惑です。

自分を信じて1つづつ進んでください。

前進した距離が自信になります。

きっと成長するのが楽しくなります。

最終的にはプライドを持ち生きることができます。

成長するタイミングは人それぞれです。

まずダメな自分を許してそんな自分を好きになってください。

ダメな将来も受け入れてください。

自分が作った現実です。

自分のケツは自分で拭きましょう。

野たれ死ぬ根性も無いことがわかったら

1歩づつ歩きましょう。

お手伝いしいます。

自分の感覚で生きているので

自分が倹約家なのか浪費家なのか一概に自分では理解できないのですが、

なんとなく倹約家に分類されると思っています。

それは、育った環境が大きいと思います。

まず小学校3年生から高校を出るまで新聞配達をしていてお小遣いを貰った記憶はありません。

人からお金を借りた事もほぼ無く

29歳で会社から契約を急に打ち切られて、

お金に困ったタイミングで親に20万円を借りた事以外は、

人からお金を借りた事はありません。(親にはすぐ返しました)

事業を始める時は融資を受けましたし、個人でも住宅ローンの借り入れも起こしましたが、いづれも繰上げ返済をしました。

基本的に物欲や食欲はあまり無いほうです。

そんな自分が節約を語ると、少しストイックになるかもしれませんがご了承ください。

まず、人は物を獲得して豊かになろうとします。これは捕食して生きようとする生物のサガです。

その延長で物欲や食欲が生じますが、飽食の時代の現代社会では、生物のサガのまま頭を使わないままに生きると健康を害したり資産が目減りします。

資本主義の社会ではメディアやネットの広告で欲を掻き立て、期待させ、人の脳からドーパミンをださせて、購買意欲や物欲を強めて経済を回している という側面があります。

簡単に言うと「自由なようで操作されている」つまり家畜的な側面があります。

なので今は欲を抑制する「意思力」が大事になってきます。

家計簿を付ける人とつけない人では年間の出費が1~2か月分の所得程になるケースもあります。

記録として残さないと、目に見えない支出とその内訳。

まず記録して月毎で振り返りこれは必要だったのか?と意識を向ける事が大切です。

小さい会社を経営していますが、月に100~200万円の売り上げが有りお金の動きがあります。

大きなお金に見えますが、会社の経費や給与、保険、年金、賞与や退職金と振り分けていくと余剰資金は僅かです。

支出を科目ごとに分けて、通信費や車両費など絶対に必要な項目を詳細に見ていくと

月に3000円節約する難しさが見えてきます。

つまり1日で割ると100円です。

この100円を意識できるかどうかで、資産が残せるかどうかが決まります。

何も考えずにお菓子を買ったり、必要ではないけど新しい服を買ったり、

そうしていくと目に見えない出費が膨らんできます。

1000円を気兼ねなく使えるようになると、1万円も惜しくなくなってきます。

反対に100円を大事に使うと1000円や1万円の大切さが解ります。

なんとなく購入していた物が習慣になり浪費と気が付かない場合が多いですが

100円が大事になってくると「まてよ?」と振り返る事ができます。

日曜やプライベートはダラダラと過ごしていて時間は売るほどあるのに

「メンドクサイ」という理由で「買う」という事で済ませている事が多々あります。

仕事上の才能があり潤沢な収入や貯蓄があれば何も問題はありません。

しかしそうではない場合は、反省と改善を繰り返して最終的には平均寿命まで

資産が尽きないように意識的に生活をする必要があります。

その感覚を身につけるのが、

まず①家計簿を付ける事

次に②支出を減らす、又は収入を増やす事です。

最後に③家計簿から将来の収入と支出の予測シュミレーションをする事です。

その3つを習慣にして意識することで、例えば現状でいけば80歳でマイナス4000万の予測だった収支グラフも5年ほどでプラスにすることができます。

将来設計をする習慣はあまり日本ではメジャーではないですが、

生きる上では重要なスキルと情報になります。

仕事上で見積もりを作る場合にも、どの程度の人員が何日必要か?

資材は何がどのくらいの量必要で調達コストはいくらか?

その期間の会社の経費やリースの費用も計算します。

そして利益と余裕を兼ねて2~3割乗せて見積もりを作ります。

人生設計・ファイナンシャルプランも全く同じです。

収入と支出の予測はシビアに現実的な数字を入れますが、

最終的には1000万ほどプラスにして平均年齢を迎えると良いと思います。